Nous avons vu récemment que les régulateurs comme les dirigeants politiques ont une vive tendance à dissiper certaines informations en les couvrant d’un rideau de fumée pour embellir la réalité… quand ils n’y vont pas carrément à grand coups de baratin pour présenter comme neutres certaines décisions dont pâtira directement votre porte-monnaie ! Les bonnes nouvelles sont quant à elles présentées comme d’immenses victoires, dans la grande tradition de la communication politique.

Aujourd’hui, j’aimerais revenir sur les stratégies poursuivies par deux acteurs qui ont une influence considérable sur le rendement de votre épargne : les assureurs, au travers de la politique qu’ils mènent en matière de contrats, et le gouvernement, qui impulse les règles du jeu en matière de fiscalité.

Comment les assureurs pallient-ils la baisse des rendements sur les fonds euros ?

Face au risque que représentent les fonds euros, les assureurs ont modifié leurs offres dans plusieurs directions.

Simone Wapler: Le début de la fin de l’assurance-vie S. Wapler: Si les taux restent bas, les assurances vie s’écroulent. Si les taux montent, le système bancaire explose

La stratégie la plus répandue consiste à ne plus garantir intégralement le capital du fonds euros qui se voit souvent couvert à 98% seulement.

Le fonds euros « le plus risqué du marché » n’est pas à capital garanti

Cette pratique s’est renforcée au mois de septembre en prenant toutefois un visage un peu différent. Cbanque rapporte que le Groupe Apicil va « généraliser la distribution de son fonds Euroflex » qui fait l’objet d’une particularité novatrice lui permettant de revendiquer le titre de fonds euros « le plus risqué du marché ». Il n’est en effet garanti qu’à 96% du capital atteint dans l’année (record battu), en contrepartie d’un objectif clair : afficher un taux de rémunération intéressant en allant chercher un surplus de rendement (entre 0,5 et 0,7%) là où il est, c’est-à-dire en dehors des titres de dette publique des Etats occidentaux. Le fonds pourra intégrer jusqu’à 24% de « produits risqués ».

La gestion pilotée désormais accessible à tous

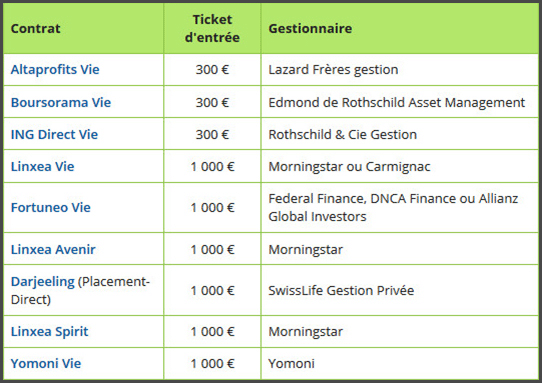

Une autre tendance forte est la généralisation de la gestion pilotée, c’est-à-dire le fait de confier la gestion de votre contrat à quelqu’un dont c’est le métier. D’abord réservée aux plus gros contrats, cette prestation tend à se démocratiser depuis la fin des années 2000, après son introduction en ligne par Altaprofits et Lazard Frères Gestion en 2006. Ainsi, la banque en ligne ING Direct a-t-elle annoncé en septembre que le seuil qu’elle impose en matière de gestion sous mandat descendait à 300 € (contre 20 000 € à l’origine). Idem pour Generali, Altaprofits Vie et Boursorama Vie qui avaient précédé l’acteur néerlandais.

Source : cBanque*

Détourner les assurés des fonds euros

L’accélération de cette démocratisation est l’une des réponses des assureurs en vue d’offrir à leurs clients une alternative aux fonds euros. La gestion pilotée est une stratégie que je recommande, dans la mesure bien sûr où l’on a pris soin de valider soigneusement la politique de gestion du gérant. Un critère qui me semble indispensable à cet égard est la capacité du gérant à sortir intégralement du marché pour se positionner en cash en cas de retournement à la baisse. Or, tous les gérants ne sont pas en mesure de pouvoir assurer et assumer une telle politique.

Assurance-vie: A y est ! Les députés ont voté le blocage des retraits en cas de crise Olivier Delamarche: « Votre assurance-vie n’est absolument pas garantie, c’est faux, archi faux ! »

Enfin, les incitations des assureurs à l’attention des épargnants pour qu’ils « fourgoussent » leur contrat en euro pour les transformer en unités de compte ont de plus en plus de succès depuis 2013. cBanque** rapporte que « 131 000 contrats ont été transformés de monosupport en multisupports en 2016, soit 46 000 de plus qu’en 2012 ! » Rappelons que ce dispositif adopté en 2005 impose d’investir au minimum 20% du contrat en unités de compte.

Et la fiscalité ?

Le candidat Emmanuel Macron a été élu sur des promesses de simplification et de baisse de la fiscalité. Au final, l’électeur-contribuable se retrouve avec de nouvelles usines à gaz et surtout avec une nouvelle hausse des dépenses nettes de l’Etat (386,3 Mds€, soit +1,5 Md€ par rapport à 2017) qu’il faudra bien financer (mais « c’est moins pire que si on n’avait rien fait », nous explique-t-on en haut lieu).

Une « flat tax » assez tordue

Une flat tax est un impôt à taux unique qui frappe tous les membres d’un groupe (citoyens ou entreprises) au même taux. Un exemple parfait en est la CSG.

L’un des avantages de ce type d’impôt est de rendre la situation des contribuables particulièrement lisible, au contraire par exemple de l’impôt progressif sur le revenu avec ses cinq tranches et ses wagons de niches fiscales. Face à une situation plus claire et simple, les agents économiques, particuliers ou entreprises, domestiques ou étrangers, sont en mesure de prendre des décisions de consommation et d’investissement plus rationnelles.

C’est ce type de mesure que d’aucuns attendaient d’un candidat qui avait « renoncé au socialisme » et que les médias présentaient volontiers comme « libéral ». Or, le prélèvement forfaitaire unique (PFU) à 30% n’a rien d’une mesure universelle puisqu’il comporte pléthore d’exceptions, lesquelles, au final, ne rendent aucunement les choses plus simples. Ce serait même plutôt le contraire comme nous le verrons très prochainement.

Pour plus d’informations et de conseils de ce genre, c’est ici et c’est gratuit

*http://www.cbanque.com/actu/64311/assurance-vie-la-gestion-pilotee-desormais-accessible-a-tous

**http://www.cbanque.com/actu/64575/assurance-vie-plus-de-130-000-transferts-fourgous-en-2016

Source: la-chronique-agora

[AMAZONPRODUCTS asin= »2914569661,2865532321,2914569823,2297004788,2915401233″ partner_id= »busbb-21″ locale= »fr »]

Goldbroker propose une solution simple et sûre pour acheter de l’or physique et parer à la criseGoldBroker, pour un stockage sécurisé en nom propre hors du système bancaire de vos métaux précieux.

Egon von Greyerz: « Les raisons d’investir dans l’or et l’argent physique »

la fin approche

Quitte à être taxé à 30% sur les assurances vies sur des montant supérieurs à 100000€ (donc non assuré contre la faillite).

Autant aller sur ce qui rapporte le plus de manière sécurisé. Si sur la plupart des monnaies chiffré on a des taux à plus de 1000% de l’an, cela signifie que les taux auquel les traders empruntent sont eux aussi élevés dans une moindre mesure.

Ainsi, les prêts garanties par cautions en euros tourne autour de 35% de l’an (donc environ 20% une fois les divers commissions des plateformes d’échange appliqués).

Si un trader fait défaut, vous perdez juste les intérêts sur le mois en cour (le mécanisme de garantie faisant en sorte que vous récupériez votre mise initiale).

Si la bulle sur les monnaies chiffrés éclate, les taux d’intérêts s’effondreront, mais vos sommes en euros ne seront pas perdu, et pourront être immédiatement récupéré pour être placé ailleurs.

« Des montant supérieurs à 100000€ (donc non assuré contre la faillite). » Ne confondez-vous pas avec les comptes de dépôts ? Les assurances vies ne sont pas du tout assurées, même à moins de 100000. C’est un investissement comme un autre et à ce titre vous pouvez tout perdre. Une assurance vie est même doublement risquée, puisque vous supportez non seulement le risque du placement proprement dit mais également le risque de l’établissement qui gère votre assurance.

Ceci dit, on sait bien que l’histoire de l’assurance sur les dépôts, c’est une histoire à dormir debout. C’est une assurance qui se payera par l’hyperinflation le jour où elle sera nécessaire. Le seul moyen d’assurer pleinement les dépôts consisterait à les libeller dans une monnaie spécifique, indépendante et désolidarisée des aléas économiques… Qui a dit « bitcoin » ?

« Ceci dit, on sait bien que l’histoire de l’assurance sur les dépôts, c’est une histoire à dormir debout. »

Ça dépend pour les grand groupes bancaires ça ne vaut rien, mais si c’est pour mettre son argent sur un petit truc qui vient de débuter comme Paytop ou un compte Orange, là c’est utile (ses derniers pouvant faire défaut en dehors d’une crise)

« Le seul moyen d’assurer pleinement les dépôts consisterait à les libeller dans une monnaie spécifique »

Encore Faut ! Ce qu’il faut faire c’est arrêter d’assurer les produits dérivés qui sont liés pour n’assurer que les dépôts : c’est à dire restauration de la doctrine Germain et de la séparation bancaire (même si ça oblige à avoir 2 banques différentes lorsqu’il s’agit d’emprunter voire une troisième pour le Livret A)

Quand au Bitcoin, il est possible que reviennent le temps ou il faillait 100 Bitcoin pour acheter une baguette. C’est à dire que si sa valeur s’effondre ça aura le même effet qu’une hyperinflation.