Le « roi des obligations » a déclaré qu’il n’était pas pressé d’acheter des… obligations, parce qu’il s’attend, en se basant sur les récentes données de l’indice des prix à la consommation (IPC) et de la Fed de New York sur l’inflation, à ce que l’inflation aux États-Unis grimpe plus haut, ce qui ferait baisser le prix des bons du Trésor. Le gestionnaire de fonds a dit que certains indicateurs suggéraient une inflation de 3%, et a indiqué que, même si elle ne l’atteignait pas, « quelque chose de plus élevé que le taux actuel est raisonnable. »

Cité par Reuters, Gundlach a dit que le « resserrement quantitatif » de la Fed, qui sème déjà la panique sur le marché des sociétés de qualité supérieure, où les sociétés « riches en liquidités » n’ont pas émis une seule obligation depuis le début de l’année, a constitué un facteur de hausse des rendements des bons du Trésor.

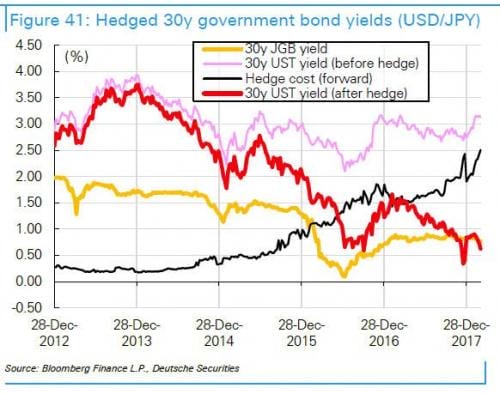

De plus, interrogé sur la récente montée des coûts de financement en dollars américains, Gundlach a averti que la hausse des rendements se poursuivra car les étrangers ne voudront pas acheter des bons du Trésor en raison des coûts de couverture qui ont fait du 30Y la moins attractive de toutes les obligations gouvernementales.

Mais quand même, le directeur de DoubleLine n’est pas convaincu que le bon du Trésor US à 10 ans cassera le niveau de 3%.

« Peut-être que ce niveau tiendra pour le 10Y. Je ne suis pas dans ce camp, mais ma certitude est faible. Je ne suis pas vraiment sûr qu’il dépassera 3%. Je ne crois pas que nous ayons besoin de certitudes… laissons le marché corroborer notre opinion. »

Gundlach ne voit pas la courbe de rendement s’inverser avant la prochaine récession. Cela est conforme à sa thèse, qu’il a exposée en janvier, qu’à la prochaine récession, nous ne verrons pas une course vers la sécurité, des actions vers les obligations. En d’autres mots, « il n’y aura pas de rallye du marché obligataire. »

Si c’est le cas, il aura raison : il n’y aura pas d’inversion; il y aura qu’un krach épique de tous les actifs qui, par conséquence, fera exploser tous les fonds en parité de risque dans le processus.

Ce qui nous amène aux deux derniers points :

Premièrement, Gundlach a déclaré que le président de la Fed, Jerome Powell, « ne renflouera pas le marché. » Il fait peut-être référence à ce que Zero Hedge avait déjà observé en parcourant les transcriptions récemment déclassifiée du FOMC de 2012 :

« Lorsque viendra le moment pour nous de vendre, ou même d’arrêter d’acheter, la réaction pourrait être assez forte; il y a toutes les raisons de s’attendre à une forte réaction. Alors, il y a deux façons de regarder cela. Cela représente environ 1 200 milliards $ de ventes; sur 60 mois, cela représente quelque 20 milliards $ par mois. C’est faisable, semble-t-il, dans un marché où la norme d’ici le milieu de l’année prochaine sera de 80 milliards $ par mois. Une autre façon de voir cela, par contre, est qu’il ne s’agit pas tant de la vente elle-même ou de sa durée; il s’agit aussi de sortir de nos positions vendeuses sur la volatilité. »

Deuxièmement, Gundlach a dit que le prochain gros mouvement sera probablement sur le cours de l’or, qui a cassé sa ligne de tendance à la baisse, et qui est sur le point de s’envoler vers de nouveaux sommets. « Ça devient excitant… quelque chose d’énorme se prépare, » a-t-il dit de façon énigmatique.

Goldman optimiste pour l’or pour la première fois depuis 5 ans Egon Von Greyerz: “Pendant que l’or monte, le monde se rapproche du précipice”

Il a ensuite révélé sa cible, en disant qu’en se basant sur la lecture classique des graphiques, « l’énergie explosive, potentielle » d’une configuration géante en tête-épaules inversée annonçait un mouvement de 1 000 $ du cours de l’or. « L’or maintient une tendance à la hausse au-dessus de sa moyenne mobile de 200 jours, elle-même ascendante, ce qui extrêmement positif. » a t’il ajouté.

Source: goldbroker – GoldBroker.fr tous droits réservés

A l’intention des lecteurs du site BusinessBourse

Nous sommes à la veille d’un tournant majeur dans l’économie mondiale. Pour les très rares personnes qui ont des actifs à protéger, le moment est venu de sortir des bulles d’actifs, comme je le recommande depuis longtemps. Il est également temps de détenir de l’or et de l’argent physique comme assurance pour son patrimoine. Les métaux précieux atteindront des niveaux sans précédents, voire non envisageables aujourd’hui avec l’hyperinflation.

Pour ceux qui pensent avoir peu de moyens, rappelez-vous que vous pourriez acheter 1 gramme d’or par mois, ou plus, ce qui coûte aujourd’hui 43 $. Au fil du temps, cela vous permettra d’accumuler un important pécule.

Goldbroker propose une solution simple et sûre pour acheter de l’or physique et parer à la criseGoldBroker, pour un stockage sécurisé en nom propre hors du système bancaire de vos métaux précieux.

Le mot à retenir : » probablement »

Et oui, depuis 3 ans on devait probablement atteindre les 1400$.

Moi je suis bien content que ça n’augmente pas avant la prochaine crise, je ne vend rien, je ne fais qu’acheter, plus en argent qu’en or, alors vous comprendrez que je préfère de loin des fluctuations baissières plutôt qu’un souffle haussier, les ptites bourses comme moi seront sans aucun doute du même avis. 🙂

http://img110.xooimage.com/files/5/4/d/img_20180428_155100-01-546111e.jpg

Non pas tout à fait… Moi je trouve que Beverly a assez raison : en attendant on vieillit, certains meurent aussi… Pour finir à quoi servira notre or et notre argent, à payer notre cercueil ?

Savez-vous au moins pourquoi on possède des métaux ?

Pas certains au vu de votre commentaire.

D’une on se prépare aux futures ponctions de l’épargne et des comptes en règle générale, de deux on évite la dévaluation des devises, de trois ça permet tout de même de se déplacer géographiquement sans se faire rincer nio pister si on sait y faire, et pour finir comme l’a dit Tarte aux pions, ça permet de garder du patrimoine en famille loin des griffes de certains.

OK d’accord, mais j’aurais préféré un peu pour moi aussi !

Une prédiction de plus parmi les multiples autres on a l’habitude maintenant.