Les plus gros profits sont généralement réalisés en investissant à long terme. La clé est d’acheter quand l’actif est sous-évalué et mal aimé. Cela réduit considérablement le risque et augmente donc le rendement potentiel.

Jessy Livermore – La patience

En investissement, il est extrêment important d’être patient et d’attendre la bonne opportunité. Comme Jesse Livermore l’a dit : « Ce n’est pas en réfléchissant que l’on gagne de l’argent, c’est en attendant patiemment. »

J’ai eu mes premières pièces d’or dans les années 1950. Je suis donc le marché de l’or depuis plus longtemps que la plupart des gens en activité aujourd’hui. Il est devenu vraiment excitant de suivre la valeur de mes pièces après la décision funeste prise par Nixon le 15 août 1971.

Les leçons de la bulle des minières australiennes

Le passage de 35 $ en 1971 à 850 $ en 1980 a été spectaculaire. Je possédais également des actions minières australiennes car la banque où je travaillais en Suisse était conseillée à l’époque par Adolf Lundin. Adolf était un légendaire investisseur suédois qui vivait à Genève. Il est malheureusement décédé trop tôt en 2006, mais ses fils ont continué à faire du Groupe Lundin l’une des entreprises les plus prospères au monde dans le secteur des ressources naturelles.

C’est donc en 1969 que j’ai fait mon premier investissement dans des actions minières en suivant les recommandations d’Adolf Lundin. Je me souviens d’Adolf, en train de téléphoner au milieu de la nuit en Europe depuis l’Australie, en étant au courant des derniers tuyaux. À l’époque, il y a eu un boom des actions minières. La société la plus tristement célèbre était un mineur de nickel appelé Poséidon, qui a connu une hausse spectaculaire avant de s’effondrer. J’ai donc appris très tôt la volatilité du secteur minier, parfois alimentée par des informations malhonnêtes sur les découvertes.

Les dérivés et la dette font de l’or une nécéssité

Après le pic de 1980, alors que l’or et les actions minières aurifères commençaient à chuter, j’étais très impliqué dans mon entreprise et j’ai cessé de suivre le secteur des ressources. Mais dans les années 1990, j’ai commencé à analyser les risques financiers et économiques mondiaux et j’en suis venu à la conclusion que l’économie mondiale aurait à un moment donné de très graves problèmes. Selon moi, les deux éléments les plus susceptibles d’en être la cause étaient les produits dérivés et la dette.

Je cherchais le meilleur moyen de se protéger contre ces risques et l’or est apparu comme une évidence. Mais à l’époque, l’or était totalement démodé et les banques centrales du monde entier avaient réduit leurs réserves. Après le sommet de 850 $ atteint en janvier 1980, l’or s’est effondré aux alentours de 300 $ en 1982. Par la suite, l’or s’est négocié entre 300 $ et 500 $, jusqu’à ce que les ventes des banques centrales le fassent tomber à 250 $ en 1999. Enfin, à la fin 2001, l’or semblait s’être stabilisé autour du point de pivot de 300 $.

L’Or est devenu notre principal investissement et assurance

À ce moment-là, nous avons determiné que le risque était mesuré, l’or étant mal aimé et sous-évalué. Nous avons donc décidé de faire de l’or physique notre principal investissement au début de l’année 2002, lorsque le prix était d’environ 300 $, soit 200 £ l’once. À l’époque, nous étions basés au Royaume-Uni.

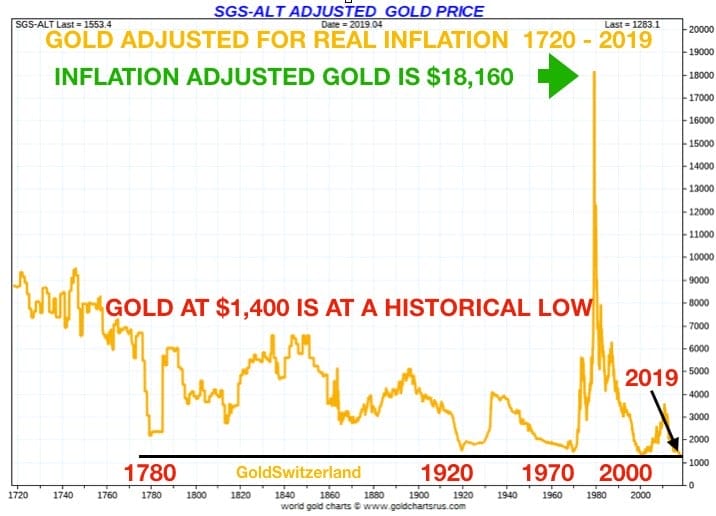

Quand nous avons commencé à investir dans l’or physique en 2002, j’attendais patiemment depuis déjà très longtemps. L’or a commencé le marché haussier actuel en 1971 à 35 $, a atteint un sommet temporaire en 1980 à 850 $, et a ensuite passé 20 ans à corriger. Mais le marché haussier n’était pas terminé, les banques centrales ont veillé à cela. Elles ont poursuivi leur politique monétaire irresponsable, garantissant ainsi l’expansion chronique du crédit, la dépréciation des monnaies et le soutient permanent du prix de l’or.En regardant l’or sur une base ajustée en fonction de l’inflation, 2000 a été le point le plus bas depuis 1971, avec le prix de l’or à 35 $ l’once (selon le calcul de l’inflation de Shadow Government Statistics).Le graphique de l’or ci-dessous, ajusté à l’inflation réelle, montre que cette assurance incroyable peut aujourd’hui être achetée à son plus bas historique. L’or actuellement à 1 400 $ est moins cher qu’en 2000 à 280 $, qu’en 1970 à 35 $, ou qu’en 1780 lorsqu’il se négociait à Londres à 4 £ l’once.

Le graphique montre aussi que le sommet de 1980 à 850 $ serait aujourd’hui de 18 160 $. Il n’y a aucune raison que l’or n’atteigne pas ce niveau au cours des prochaines années, d’autant plus si le marché de l’or papier implose.

Depuis 2002, nous attendons patiemment. Nous n’avons pas acheté de l’or pour spéculer, ni pour participer à un mouvement de prix. Non, nous avons acheté de l’or en vue d’une appréciation du capital à long terme en termes réels et, plus important encore, à des fins de préservation de la richesse dans une économie et un système financier extrêmement précaires.

Comme l’a dit Ralph Waldo Emerson :

« LE DÉSIR DE POSSESSION D’OR N’EST PAS POUR L’OR EN SOI. C’EST POUR LA LIBERTÉ ET SES BIENFAITS. »

L’opportunité d’une vie

Une fois que nous avions acquis la meilleure assurance possible, notre intention était de la conserver indéfiniment.

Le secret le mieux gardé au monde est que vous pouvez faire un investissement présentant les attributs suivants :

- La meilleure assurance contre les risques financiers et économiques

- L’actif ultime de préservation de la richesse

- Un actif qui conserve sa valeur en termes réels à travers les âges

- Une valeur intrinsèque stable

- Un actif liquide

- Un moyen d’échange et la seule monnaie à avoir survécu dans l’histoire

- L’or n’est la responsabilité ou la dette de personne

- Un fort potentiel de plus-value

C’est l’opportunité de toute une vie d’acquérir une assurance qui représente également un superbe investissement ou un investissement qui constitue également l’assurance ultime, et tout cela à son plus bas niveau en termes réels.

Les investisseurs qui souhaitent préserver leur patrimoine ne vendent par leur or

Nous sommes assis sur notre position sur l’or depuis 2002 et pratiquement tous les investisseurs que nous conseillons ont également conservé leur or depuis leur acquisition.

Quand allons-nous liquidé la totalité ou une partie de notre or, et conseiller aux investisseurs d’en faire de même ? Tout d’abord, je doute que nous nous débarrasserons un jour de tout notre or. Parce que l’or permet de transférer son patrimoine aux générations futures et c’est un actif qui devrait toujours former la base de votre pyramide des richesses.

Aujourd’hui, la plupart des clients que nous conseillons détiennent au moins 25% de leurs actifs financiers en or. Certains détiennent un pourcentage beaucoup plus élevé. Nos clients croient fermement que la préservation du patrimoine est essentielle à un moment où le risque est plus grand que jamais dans le système financier mondial.Mais même si nous garderons toujours un peu d’or, il y aura un moment où il sera suracheté et surévalué. Cela n’arrivera certainement pas avant une dizaine d’années. À ce moment-là, nous analyserons l’état de l’économie mondiale et du système financier et déciderons s’il faut réduire nos avoirs en or, puis quoi faire avec les bénéfices.Si le système financier a encore d’importants problèmes non résolus comme des dettes énormes et des produits dérivés, alors ce ne sera toujours pas le moment de placer votre argent. Lorsque la dette et les produits dérivés auront implosé et que le système aura été restructuré, vous pourrez à nouveau mettre votre argent ou vos actifs dans le système financier en toute sécurité.

L’or permettra de profiter d’incroyables aubaines

D’ici là, si vous pouvez échanger votre or contre des actifs réels comme des terrains, des biens immobiliers productifs ou des entreprises saines à des prix défiant toute concurrence, cela vaut le coup. L’histoire regorge d’exemples de gens qui ont utilisé leur or pour saisir des opportunités en période de détresse économique et d’hyperinflation.

Lorsque le moment sera venu, les investisseurs détenant la plus grande quantité d’or pourront acheter des actifs de valeur avec leur or pour une fraction de ce qu’ils coûtaient avant la crise. Des réductions de prix de 90-95 % ne sont pas rares durant ces périodes, surtout si mesurées en grammes ou en kilos d’or.

Pour les personnes qui détiennent moins d’or, cela leur garantira une vie décente, contrairement par exemple aux Vénézuéliens qui vivent aujourd’hui dans la misère totale.

Faites profil bas

Quand on détient de l’or, il est extrêmement important de faire profil bas pour assurer sa sécurité personnelle. Il essentiel de ne pas faire étalage de sa richesse comme beaucoup le font aujourd’hui. Il est également très important d’aider la famille et les amis proches. Beaucoup de gens auront besoin de votre aide.

N’oubliez pas qu’avec des gouvernements en faillite, il n’y aura pratiquement pas de sécurité sociale ou de retraites.

L’or est aujourd’hui aussi bon marché qu’en 1970 et 2000

Le graphique ci-dessus de l’or ajusté en fonction de l’inflation permet d’illustrer la valeur réelle du métal précieux Une autre méthode consiste à ajuster le prix de l’or en fonction de l’augmentation de la masse monétaire américaine. Comme le montre le graphique ci-dessous, sur cette base, l’or est aussi bon marché aujourd’hui qu’il l’était en 2000 à 280 $ ou en 1970 à 35 $. Donc, quelle que soit la méthode utilisée, cela nous ramène au fait que l’or est aujourd’hui une aubaine absolue.

Peu importe le prix que vous payez pour votre or

Comme je l’expliquais au début de l’article, nous avons acheté de l’or en 2002 pour nous-mêmes et pour les personnes que nous conseillions à l’époque. C’est pourquoi nous avons mis en place une solution sûre pour acquérir et détenir de l’or physique. Quelques années plus tard, en 2005, nous l’avons ouvert aux investisseurs extérieurs.

Certains de ces investisseurs ont acheté tôt et d’autres ont acheté à des prix plus élevés, car l’or est rapidement monté à son sommet de 1 920 $ en 2011. Peu importe à quel niveau vous avez acheté votre or au cours des 17 dernières années, car l’or atteindra des multiples de son prix actuel. C’est le meilleur moyen de préserver son patrimoine et ce sera un superbe investissement au cours des 5-10 prochaines années.

David Morgan: “Je vous avertis…. préparez-vous à une ruée vers l’Or inimaginable !!” Peter Schiff: “L’or ne va pas s’arrêter de monter à 1900$, on va aller à 5000$ et à 10000$ !!”

Certains d’entre nous ont investi dans l’or il y a 17 ans et d’autres bien plus tard. Mais comme nous détenons tous de l’or à des fins de préservation de la richesse, nous resterons « assis » dessus pendant de nombreuses années sans nous préoccuper de sa valeur.

NOUS AVONS LA CERTITUDE ABSOLUE QUE LES GOUVERNEMENTS VONT CONTINUER DE DÉTRUIRE L’ÉCONOMIE, EN DÉPENSANT L’ARGENT QU’ILS N’ONT PAS, EN AUGMENTANT LES DÉFICITS ET LES DETTES ET EN DÉPRÉCIANT LES MONNAIES JUSQU’À CE QU’ELLES SOIENT SANS VALEUR.

C’EST POUR CES RAISONS QUE NOUS DÉTENONS DE L’OR ET DORMONS BIEN LA NUIT.

Source: or.fr – Voir les précédentes interventions d’Egon Von Greyerz

A l’attention des lecteurs du site BusinessBourse

Nous sommes à la veille d’un tournant majeur dans l’économie mondiale. Le moment est venu d’acheter de l’Or avant qu’il ne soit trop tard. Pour les très rares personnes qui ont des actifs à protéger, le moment est venu de sortir des bulles d’actifs(marché boursier, obligataire, immobilier, etc…), comme je le recommande depuis longtemps. Il est également temps de détenir de l’or et de l’argent physique comme assurance pour son patrimoine. Les métaux précieux atteindront des niveaux sans précédents, voire non envisageables aujourd’hui avec l’hyperinflation.

Pour ceux qui pensent avoir peu de moyens, rappelez-vous que vous pourriez acheter 1 gramme d’or par mois, ou plus, ce qui coûte aujourd’hui 37,68 €. Au fil du temps, cela vous permettra d’accumuler un important pécule. Pour des prix imbattables sur l’achat d’Or et d’Argent, c’est ici et sur devis. Livrable dans toute la France.

[AMAZONPRODUCTS asin= »2914569661,2865532321,2914569823,2297004788,2915401233″ partner_id= »busbb-21″ locale= »fr »]

L’auteur s’est trompé. En fait, il voulait dire que l’once d’or va dépasser 100 000 dollars. Ou alors ce sera pour un prochain article…

C’est du détail, mais vous ne pourriez pas mettre une autre photo, c’est toujours la même depuis 10 ans. je rigole….dès que je vois son visage

excellent article comme toujours évidemment 😉 je dirais même que c’est l’un de ses meilleurs articles

Tout est dit ! Bonne vision de l’or et de ces avantages…les spéculateurs court terme doivent passer leurs chemin. Votre longue expérience est une garantie à suivre sur l’avenir qui nous attend… De toute façon l’épargne financière ne rapporte plus rien et encore moins demain avec un risque de faillite certain, alors ou est le risque sur l’or? Aucun.

Bien à vous Egon

18.160 ça au moins c’est du précis 😆 😆 😆 😆

Un peu bébête même !

Je crois qu’il n’aurait même plus de cours officiel car plus personne en face de crédible ! 🙁

Détrompe toi… Et attention car en cas d’hyperinflation, on assisterait à un cours démultiplié. Mais nous vivrions dans une société… enfin, je ne préfère rien dire.

Tu ne m’as pas compris Tiger54.

Non seulement je te suis, mais avec des prévisions bien pires : Le Dollar US (Et bien d’autres monnaies) n’aura plus aucune valeur crédible face à l’or tellement il sera rongé par la création monétaire et donc l’hyperinflation ! Impossible donc à coter, style Bolivar Vénézuélien…

Jusqu’à ce qu’ils émettent de nouvelles règles !…

Saludos 😉

@ bigmac29

« Le Dollar US (Et bien d’autres monnaies) n’aura plus aucune valeur crédible face à l’or tellement il sera rongé par la création monétaire et donc l’hyperinflation ! Impossible donc à coter, style Bolivar Vénézuélien… »

J’ajoute qu’en cas de grosse crise, ils pourraient même fermer le marché officiel de l’or et suspendre les cotations.

Si tout le monde devenait acheteur d’or et personne vendeur, il n’y aurait même plus de marché, impossible de s’en procurer sauf peut être sur un marché noir en échange de biens matériels.

Ce jour là,ce serait l’inverse sur le marché actions :

tout le monde vendeur et quasiment plus d’acheteur, comme en 1929 aux USA.

Des actions devenues illiquides.

@ Souverainiste utopiste

« 18.160 ça au moins c’est du précis »

Egon Von Greyerz :

« Le graphique montre aussi que le sommet de 1980 à 850 $ serait aujourd’hui de 18 160 $. »

En effet, c’est du précis, parce que c’est l’actualisation du célèbre pic de 850$ l’once atteint en 1980.

Mais rien ne dit que l’Histoire va se répéter exactement.

Pour mémoire, la crise des années 1970 était une crise inflationniste.

A cette époque, les banques centrales luttaient contre l’inflation en haussant leurs taux pour atteindre les 20 % en 1980.

Aujourd’hui, elles luttent contre la déflation en baissant leurs taux.

C’est exactement l’inverse de la crise de 1970.

Et c’est infiniment plus mauvais.

En effet, si les banques savent plus ou moins lutter contre l’inflation, contre la déflation elles sont notoirement démunies.

J’en veux pour preuve les Q.E. massifs, la baisse des taux et l’accroissement de la dette depuis 2008 avec un résultat nul, puisque le danger déflationniste repointe son nez, plus vigoureux que jamais.

Nous allons être aux premières loges pour assister au spectacle.

OK pour l’explication des 18.160 $.

C’était une boutade ! Rien de plus.

Maintenant les BC disent lutter contre une déflation alors que l’économie (la vraie, pas celle des marchés) est plutôt en stagflation.

« Stagflation » c’est un terme de la vieille économie que les néo libéraux n’incluent pas dans leur novlangue. Par contre ils ont quand même inventé le terme « d’inflation négative »

Les néolibéraux ça ose tout, c’est même à cela … etc … etc

La presque « hyperinflation » est là, mais seulement au niveau des marchés. Plus de 90% des rachats d’actifs pourris via les QE ne servent qu’à renforcer les bilans des banques et des sociétés cotées.

Lesquelles sociétés rachètent leurs propres actions pour en augmenter le cours.

Quoique n’étant pas spécialiste, il y a 3 fondements économiques principaux :

La liquidité, la solvabilité et le budget.

Les BC croient (ou font croire qu’ils vont) résoudre les trois au travers de leurs QE alors que les QE ne résolvent que le problème de liquidités.

Mais c’est un dogme et il ne faut surtout pas avoir une pensée contrariante à ce sujet. Sinon on est au choix complotiste ou conspirationniste, voire les deux !!!

@ Souverainiste utopiste

Ok pour la boutade, c’est bien ainsi que je l’avais compris.

C’est vrai que la précision de ce chiffre avait de quoi étonner dans un monde plus incertain que jamais. 😀

Pour moi, le modèle type de la stagflation, c’est celui des années 1970 à 1980 c’est à dire une inflation annuelle de 10 à 15 %, des banques qui ne sont pas en difficultés particulières, des actifs financiers ( actions, obligations) qui ne rapportent rien ( la décennie perdue), des taux d’intérêts en hausse, nominalement positifs, un endettement relativement faible, du moins en Europe, une forte vélocité de la monnaie.

Dans les années 70, pas de Lehman Brothers, pas de Deutsche Bank, pas de banques systémiques.

Ce qui contraste fortement, à mon avis, avec la situation actuelle,caractérisée par un secteur bancaire en grosses difficultés,pour ne pas dire au bord de la faillite, surtout en Europe où les banques systémiques foisonnent, un surendettement colossal et mondial des Etats, des particuliers et des entreprises, une inflation annuelle réelle qui tournerait autour des 5%, mais pas plus, un chômage beaucoup plus massif que dans les années 70, des Q.E., des taux négatifs nominaux sur les emprunts d’Etat à 10 ans ou plus, une inversion alarmante de la courbe des taux,un taux directeur nul de la BCE depuis bientôt 3 ans,une vitesse de circulation de la monnaie quasi nulle, etc…

Pour moi, la crise actuelle ressemble beaucoup plus à celle de 1929 qu’à celle des années 1970.

C’est peut être contre-intuitif, mais le surendettement ne conduit pas toujours à l’hyperinflation, comme cela a été démontré théoriquement et dans les faits lors de la crise de 1929.

Nous ne manquons pas de liquidités, au contraire nous en avons en excès,le problème est qu’elles ne circulent pas.

Du reste, à chaque injection par les Q.E.,la vitesse de circulation monétaire chute, jusqu’au moment où elle atteindra le zéro absolu.

Cette vitesse ne pourra pas passer en territoire négatif ! 😆

Les modèles des banquiers sont complètement faux et ils ne savent plus où ils en sont.