Evidemment, si tout le monde est solvable, l’horizon est clair. Dans le cas contraire, l’économie n’est pas à l’abri d’une récession.

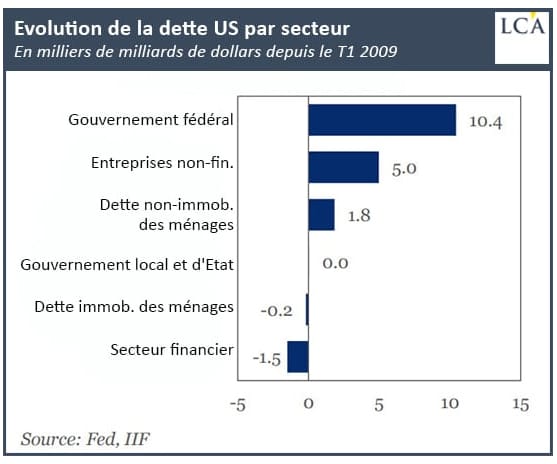

Comme ce sont très majoritairement le gouvernement fédéral et les entreprises non-financières qui ont permis à la dette globale américaine de repartir de plus belle sur les 10 dernières années – selon la Fed de St. Louis, elle atteignait les 72 000 Mds$ fin 2018, soit une moyenne de 220 000 $ de dette par habitant –, il me semble important de faire un point sur la situation de ces deux agents économiques, en commençant par le gouvernement.

Car en effet, comme nous l’avons vu dans un précédent article, le secteur financier est resté relativement sage depuis le dézingage de Lehman Brothers.

L’Amérique se dirige droit vers la plus grande crise d’endettement de l’histoire ! Selon une étude, si la planche à billets s’arrêtait de tourner, l’Amérique plongerait immédiatement dans une effroyable dépression !

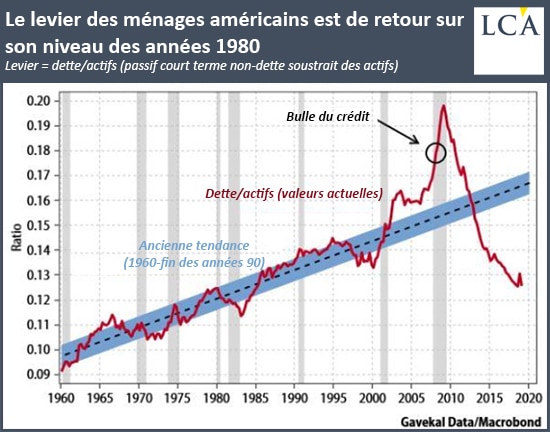

Pour ce qui est des ménages, ces derniers semblent a priori avoir retenu les leçons de la crise des subprime. Un mot s’impose cependant à leur sujet.

Les ménages américains sont en réalité beaucoup plus endettés qu’il n’y paraît

Vu de Sirius, on pourrait penser que les ménages américains sont tirés d’affaire.

En réalité, il n’en est rien puisque ce deleveraging a notamment eu lieu grâce à l’accroissement de la valeur des actifs détenus par les ménages. C’est surtout en raison de la hausse des prix de l’immobilier et de la Bourse que le ratio dette/actifs des foyers américains a beaucoup diminué.

Au bord du désastre: 59% des américains vivent d’un chèque de paie à l’autre. Chaque américain porte 220.000$ de dette ! Au total, l’Amérique comptabilise plus de 72.000 milliards $ d’endettement !!

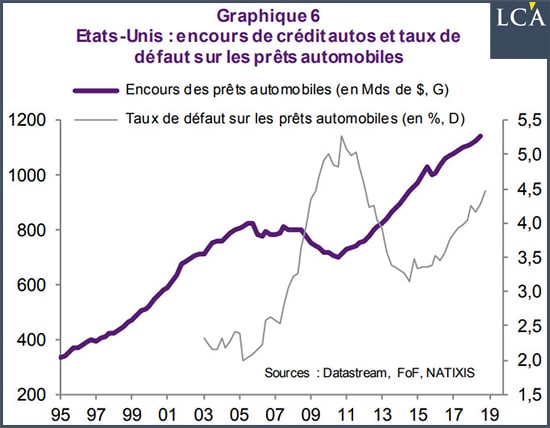

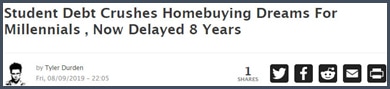

Quand on regarde les choses en détails, on observe tout d’abord qu’au niveau des crédits automobiles, tant l’encours (1 150 Mds$ sur ce graphique de mars 2019) que le taux de défaut est en très forte augmentation.

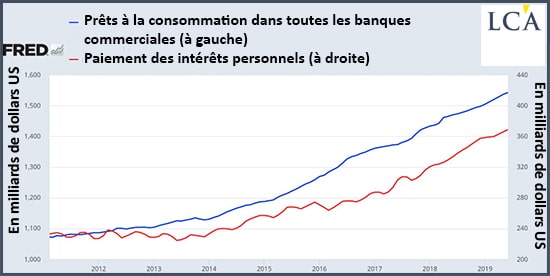

La situation n’est pas plus reluisante du côté des prêts à la consommation. Comme l’explique Sven Heinrich, fondateur de la société Northman Trader qui produit de l’analyse financière à l’attention des professionnels des marchés :

« Depuis 2012, l’encours de prêts à la consommation a augmenté de 42% et les paiements d’intérêts de 62%, alors que le revenu disponible réel n’a augmenté que de 15% au cours de la même période. Les consommateurs ont accumulé une dette excédant leur revenu. »

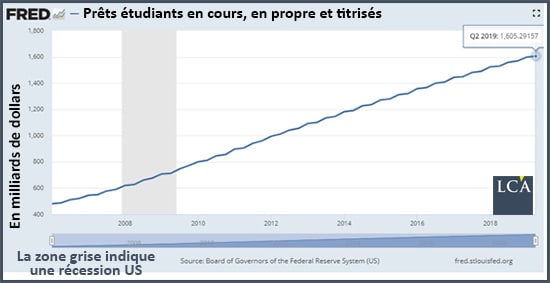

Un peu au-dessus de ces 1 550 Mds$ de prêts à la consommation, on trouve la dette étudiante, laquelle a dépassé les 1 600 Mds$ en 2019.

Comme le relevait le site ZeroHedge le 9 août, cette dette « écrase les rêves d’achat de maison des millennials, maintenant retardés de huit ans ».

Quand vous empilez tout ça et le reste, vous dépassez allègrement la bagatelle de 4 000 Mds$.

Vous pouvez enfin y ajouter 9 400 Mds$ de dette hypothécaire, laquelle vient de dépasser son niveau de 2008…

Au final, vous arrivez à des ménages américains qui figurent toujours parmi les plus endettés au monde, comme le confirme cette carte de l’IIF.

Ceci posé, venons-en au cœur de notre sujet : la dette de l’Etat fédéral américain.

Dette fédérale : découverte de nouveaux « territoires inexplorés »

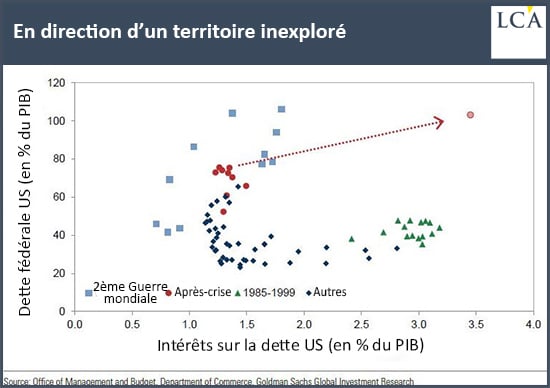

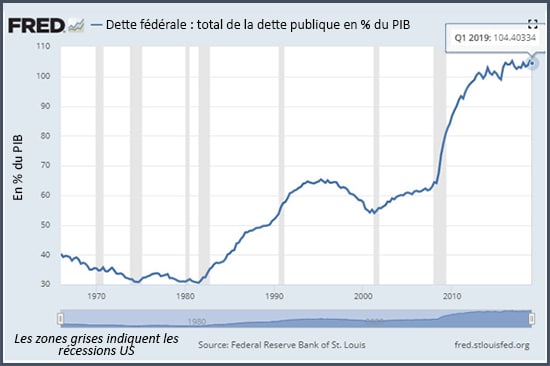

C’est la formulation que j’avais empruntée à Goldman Sachs la dernière fois que je vous ai proposé un point sur le sujet, au deuxième trimestre 2018.

Comme l’indiquait alors le département de recherche de Goldman :

« La politique fédérale est en train de pénétrer un territoire inexploré [après que] le Congrès a voté […] l’extension substantielle du déficit budgétaire en dépit d’une dette déjà élevée et d’une économie qui ne montre aucun besoin d’un stimulus fiscal supplémentaire. »

J’écrivais alors :

« Pendant la Deuxième guerre mondiale, les Etats-Unis ont connu une dette fédérale à 100% du PIB, mais son service n’a jamais représenté ne serait-ce que 2% du PIB. Pendant les années 1990, les intérêts sur la dette publique représentaient plus de 3% du PIB, mais la dette était largement en deçà de 60% du PIB. Désormais, la dette est supérieure à 100% du PIB et le service de la dette avoisine les 3,5% du PIB. Bref, c’est le pied ! »

Egon Von Greyerz: “Les Etats-Unis sont ruinés !” Nicolas Perrin: “Etats-Unis: le creusement de la dette pourra-t-il durer éternellement ?”

C’est ce qui amenait Goldman Sachs à considérer que « la croissance continue de la dette publique pose la question de sa soutenabilité ultérieure si la dette continue à ne pas être maîtrisée ».

En langue plus vernaculaire, cela donne : « la trajectoire fiscale américaine pourrait mener à une catastrophe », comme le traduisait ZeroHedge.

Où en sommes-nous aujourd’hui ?

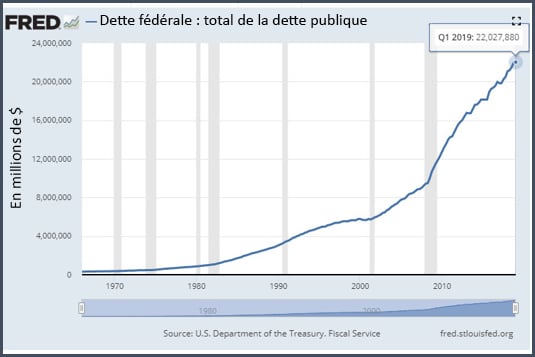

Dette fédérale : un peu plus près des étoiles, à 22 000 Mds$

Au premier trimestre 2019, la dette publique américaine ne se montait plus à 103,3% du PIB (21 200 Mds$), comme c’était le cas au Q2 2018, mais à 104,4% du PIB (22 000 Mds$).

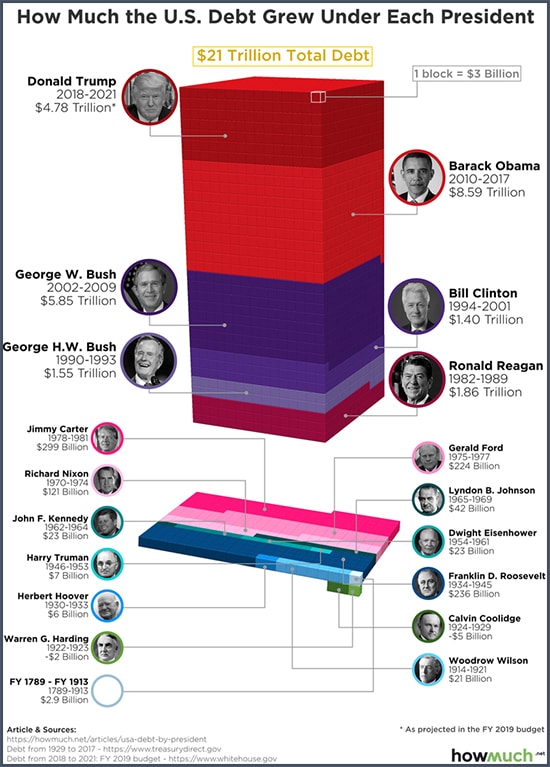

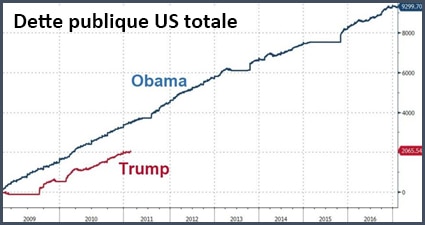

Ces montants sont certes gigantesques mais, pour le moment, Donald Trump est encore largement en-deçà de la performance de son prédécesseur. En deux mandats présidentiels, Barack Obama a fait en sorte de quasiment doubler le montant de la dette fédérale.

Pour le moment, Donald Trump est largement « en retard » sur Barack Obama.

La question qui se pose aujourd’hui est la suivante : si le président en exercice était contraint par l’évolution de l’économie ou de la finance de rattraper son prédécesseur, les marchés le lui permettraient-ils ?

C’est ce que je vous propose de voir dans le prochain article.

Pour plus d’informations et de conseils de ce genre, c’est ici et c’est gratuit

A l’attention des lecteurs du site BusinessBourse

Pour ceux qui pensent avoir peu de moyens, rappelez-vous que vous pourriez acheter de petites quantités chaque mois. Au fil du temps, cela vous permettra d’accumuler un important pécule. Pour des prix « imbattables » sur l’achat d’Or et d’Argent, c’est ici et sur devis ! Livrable dans toute la France.

[AMAZONPRODUCTS asin= »2914569661,2865532321,2914569823,2297004788,2915401233″ partner_id= »busbb-21″ locale= »fr »]

sauve qui peut

les état-uni sont en faillite et ne paieront jamais leur dette

débarrassé vous des dollars et des bon du trésor us

pour de l’euro yuan rouble et de l’or physique