La bulle générale est sur le point d’exploser. Elle n’a existé que grâce à la bienveillance des banques centrales qui ont créé la manipulation la plus parfaite des instruments qu’elles contrôlent, à savoir l’impression monétaire et les taux d’intérêt.

L’argent gratuit a permis de tripler la dette mondiale au cours de ce siècle pour atteindre 300 000 milliards $, avec un coût d’intérêt pratiquement nul.

Cela a été un véritable cadeau du ciel pour les investisseurs, qu’ils soient gros ou petits. Tout ce que les investisseurs ont touché a augmenté et à chaque correction du marché, une nouvelle manne a été produite.

Pour les investisseurs, c’était toujours « Pile je gagne, Face je gagne ».

Ce Shangri-La des marchés a fait de tout le monde un gourou de l’investissement. Même un idiot pouvait devenir riche.

En parlant à des amis investisseurs aujourd’hui, ils peuvent être légèrement déstabilisés mais ne voient aucune raison pour que la tendance haussière à long terme ne se poursuive pas. Greenspan, Bernanke, Yellen et Powell ont été leurs meilleurs amis et l’objectif principal de la Fed est de garder les investisseurs heureux et riches. C’est pourquoi la plupart des investisseurs ne bougent pas, malgré des baisses de 20% ou plus sur l’ensemble des marchés. Ils le regretteront.

Ainsi, la plupart des investisseurs comptent être sauvés une fois de plus. Mais ils ne réalisent pas que cette fois-ci, c’est vraiment différent.

Comme nous le savons, ce n’est PAS le fait que les banquiers centraux aient fait une volte-face en augmentant les taux et en transformant l’assouplissement quantitatif en resserrement qui a entraîné l’effondrement des marchés d’investissement.

Non, ces génies qui dirigent les banques centrales ne voient jamais rien venir avant qu’il ne soit trop tard. L’inflation qui frappe le monde de plein fouet était évidente pour beaucoup d’entre nous depuis un certain temps, mais manifestement pas pour les responsables de la politique monétaire. Ils ne sont manifestement pas payés pour anticiper les choses avant qu’elles ne se produisent.

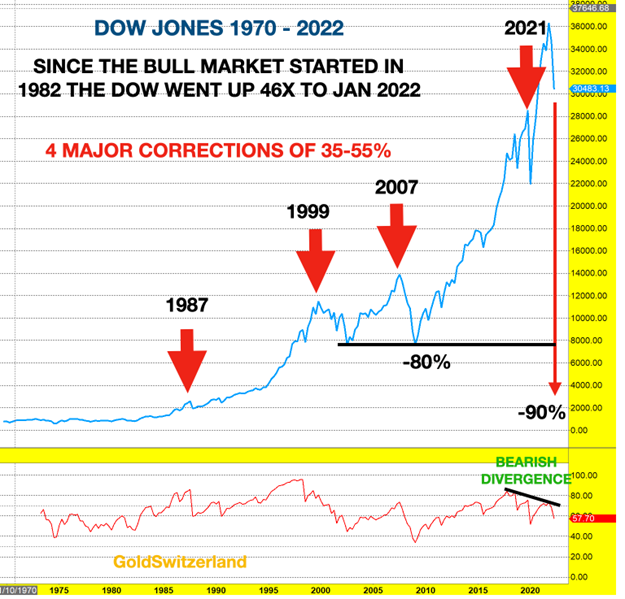

Le graphique ci-dessous montre le Dow Jones depuis 1970. En 1982, le marché haussier actuel de 40 ans a commencé. Depuis, les investisseurs ont vu leurs portefeuilles d’actions multipliés par 46.

Il y a eu quatre corrections majeures de 35% à 55%. Je me souviens bien de la première, en octobre 1987. C’était le lundi noir et j’étais à Tokyo pour la cotation de Dixons au Japon, la société britannique du FTSE 100 dont j’étais le vice-président. Le marché s’est effondré de 23% le 19 octobre et, sur une période de 12 jours, le Dow Jones a perdu 40%.

Ce n’était pas le meilleur moment pour une entrée à la Bourse de Tokyo.

Si l’on regarde l’année 1987 dans le graphique ci-dessous, la chute massive de l’époque est à peine visible.

Ma prévision de longue date d’une chute de 90% des actions en termes réels n’a pas changé. Cette chute n’est pas plus importante que celle de 1929-1932, mais les conditions sont bien pires aujourd’hui, tant sur les marchés de la dette que dans l’ampleur mondiale des bulles. Un simple retour aux planchers de 2002 et 2009 impliquerait une chute de 80 % depuis le sommet.

Le Wilshire 5000, qui représente toutes les actions américaines, a perdu 11 000 milliards $, soit 23%, depuis le début de l’année 2022 (voir le graphique ci-dessous). Des milliers de milliards de dollars supplémentaires ont été perdus sur les marchés obligataires.

Source: or.fr

Egon Von Greyerz: « Les gouvernements sont en faillite, les dettes augmentent maintenant à un rythme exponentiel »

À l’attention des lecteurs de BusinessBourse

|

Or.fr offre une solution unique et optimale pour préserver son patrimoine via la détention de métaux précieux : ✓ Or et argent physique (lingots et pièces d’investissement) |

➠ Pour investir dans l’or et l’argent, visitez Or.fr ou contactez le service client au 01 84 88 40 84

[amazon table= »111552″]